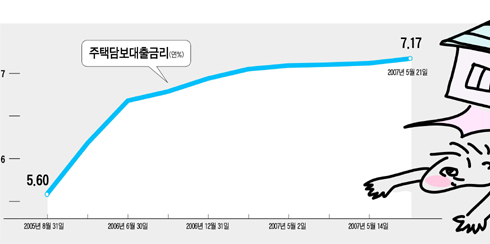

대출금리가 하루가 다르게 오르기 때문이다.

올해 초 연 4.83%였던 주택담보대출 기준금리(90일 CD금리)는 5월21일 현재 연 5.07%로 0.24%포인트 상승했다.

주택담보대출이 한창이었던 지난 2005년 8월(연 3.50%)과 비교하면 2%포인트 이상 올랐다.

이로 인해 실제 대출금리도 0.8~1.6%포인트 가량 높아져 연 6~7% 정도다.

당시 주택을 구입하면서 1억원을 대출 받은 사람이라면, 연간 80만~160만원의 이자를 더 내게 된 것이다.

예전 같으면 은행간의 대출경쟁을 이용해 조건이 더 좋은 다른 은행의 대출상품으로 갈아타는 것이 가능했다.

하지만 LTV(주택담보대출비율), DTI(총부채상환비율) 등 주택담보대출 규제가 심한 지금은 대출을 갈아타려다가 오히려 대출 액수가 줄어드는 낭패를 볼 수 있다.

또 대출시 드는 각종 수수료 등을 생각하면, 약간의 금리 이득을 보기 위해 대출을 갈아탔다가

결국은 손해가 될 가능성이 높다.

이자 부담을 덜기 위한 좋은 방법이 없을까?

1. 원금을 줄이자

김은정 신한은행 재테크 팀장은 “수천만원씩 대출을 끼고, 다른 금융상품에 투자하는 것은 그다지 현명한 방법이 아니다”고 말했다.

즉 여윳돈이 있으면 대출 원금부터 줄여서(중도상환) 쓸데없이 나가는 이자를 줄이는 것이 ‘돈을 버는 길’이다.

따라서 돈이 모일 때마다 몇 십만 원씩이라도 차근차근 갚아나가는 전략이 필요한데, 이때 문제가 되는 것이 중도상환 수수료다.

대출기간이 3년 이상인 대출상품의 경우, 일정기간 동안 중도상환금의 0.5~2%를 수수료로 받는 수가 많다.

중도상환 수수료가 없는 경우라면 미리 갚는 것이 유리하다.

만약 수수료가 붙는다면, 중도상환을 미루고 연 6~7%에 달하는 이자를 낼지, 아니면 수수료로 내고 원금 부담을 덜어낼지 꼼꼼히 계산해 봐야 한다.

계산이 어려우면 전문가에게 물어보는 것이 좋다.

2. 금리우대 혜택을 활용하자

은행에서는 대출상품에 다양한 ‘금리우대 조건’을 내걸고 있다.

대출을 받은 은행에서 급여이체 통장을 개설한다든가, 공과금 자동이체 서비스를 신청하면 연 0.1~0.2%포인트씩 금리를 깎아주는 제도다.

국민은행의 경우, 이 은행에서 신용카드를 발급 받아 3개월간 100만원 이상 사용하면 연 0.1%포인트, 200만원 이상 사용하면 연 0.2%포인트의 대출이자를 삭감해 준다.

또 휴대폰으로 인터넷 뱅킹을 하는 ‘모바일 뱅킹’ 서비스에 가입해 두 세 번 정도 사용해도 같은 혜택이 있다.

국민은행 가계여신부 고광래 팀장은 “두 가지 조건을 모두 충족하면 최대 0.4%의 금리할인이 있는 셈이니 적지 않은 혜택”이라고 말했다.

3. 대출을 ‘스와핑’ 하자

예금을 담보로 금리가 싼 다른 대출을 내서 상대적으로 금리가 높은 주택담보대출의 원금을 갚는 방법도 있다.

일례로 주택청약예금(부금)이나 장기주택마련저축 등 깨기 힘든 장기 적·예금을 담보로 저금리 대출을 받아 주택담보대출을 일부 중도 상환하는 방법이 있다.

시중은행들의 예금담보 대출 금리는 대체로 ‘(담보가 될) 예금 금리+1.5%포인트’다.

예를 들어 A은행의 주택청약예금(연 3.8%)에 1500만원을 넣어뒀다면, 1350만원 정도를 연 5.3%의 금리로 빌리는 것이 가능하다.

이 돈으로 주택담보대출 원금을 갚으면, 1350만원에 대한 이자가 5.3%로 줄어드는 셈이므로 주택담보대출 금리 6~7%에 비해 1~2%포인트 가량 금리 부담이 줄어든다.

4. 새 대출은 고정금리로 받자

최근 주택담보대출 만기가 끝나 대출을 연장하려 한다면 장기고정금리 대출로 갈아타는 방법을 생각해 볼 수도 있다.

주택금융공사 모기지론의 경우 연 6.15~6.35%로 최대 30년까지 고정금리 조건인데, 이는 현재 일반 주택담보대출 금리(변동금리 적용)보다 낮은 수준이다.

단 대출한도가 3억원으로 제한되는 등 자격이 비교적 까다롭다.

또 소득이 연 2000만원 이하로, 3억원 이내의 주택을 구입하는 경우라면 1억원까지 정부가 금리를 일부 지원하는 근로자주택자금 대출을 이용할 수도 있다.

적용금리가 5.2%로 낮고, 매년 1000만원까지 원리금 부담에 대해 소득공제를 받을 수 있어 실질 금리 부담률은 4.3% 수준이다.

5. 대출상품도 열심히 ‘쇼핑’하자

무엇보다 은행권이 경쟁적으로 새 주택담보대출 상품을 내어놓고 있으니 어떤 상품이 있는지 꼼꼼히 살펴봐야 한다.

예금이나 펀드, 신용카드는 이것저것 많이 알아보고 가입하면서 대출은 ‘그냥 해주는 대로’ 받으면 그만큼 이득을 놓치고 기회비용을 치르게 된다.

특히 자신의 사정에 맞는 대출상품을 찾는 전략이 중요하다.

예컨대 급여생활자는 대출기간을 길게 해서 매달 갚는 원리금의 부담을 줄이고, 소득공제 혜택도 여러 번 받는 식이 좋다.

반면 한번에 목돈을 벌 가능성이 높은 프리랜서나 자영업자는 대출기간을 짧게 함으로써 중도상환 수수료 등을 아낄 수 있다.

[정철환 기자 plomat@chosun.com]

'세상만사 이모저모 > 생활리듬 및' 카테고리의 다른 글

| 남자들이 늘 원하는 사랑은? (0) | 2007.06.03 |

|---|---|

| 여자가 알아야할 지식 22가지 (0) | 2007.06.02 |

| 악녀10 계명 (0) | 2007.06.02 |

| 물먹은 휴대폰·디지털 카메라 응급처치 (0) | 2007.06.01 |

| 여성들아 삼가하라...!!! (0) | 2007.06.01 |

댓글